L’auto-entreprise est la forme d’entreprise la plus simplifiée en matière de création d’entreprises ainsi qu’en matière d’obligation. En effet, les formalités de création d’une auto-entreprise sont très simples. Concernant les obligations comptables d’un auto-entrepreneur, ce dernier doit juste tenir à jour un livre de recettes encaissées de manière chronologique. Mais même si les obligations d’une auto-entreprise sont simplifiées, l’auto-entrepreneur doit tout de même remplir les différentes obligations fiscales de l’auto-entreprise.

Dans cet article, on vous expliquera comment déclarer les revenus d’un auto-entrepreneur et quand le faire. Mais avant cela, il est important de faire un bref rappel sur les obligations fiscales d’un auto-entrepreneur.

Les obligations fiscales d’une auto-entreprise, rappel

Comme ce qui a été exposé précédemment, le statut d’auto-entrepreneur ou micro-entreprise est un régime bénéficiant d’un régime d'imposition simplifié en matière d'obligations comptables et fiscales ainsi qu’en matière d’obligations déclaratives.

Concernant les déclarations fiscales des auto-entrepreneurs, ces derniers ne doivent pas déposer de télé déclaration des résultats de leurs exercices. En effet, les obligations déclaratives d’un auto-entrepreneur consistent dans un premier temps à la déclaration de chiffre d'affaires qui peut se faire mensuellement ou trimestriellement suivant le choix de l’auto-entrepreneur.

Dans ce cas, un entrepreneur qui est sous le régime de micro-entreprise doit déclarer l'ensemble du chiffre d'affaires de son auto-entreprise correspondant à son choix (un mois ou trois mois). La réalisation de la déclaration du chiffre d’affaires d’un auto-entrepreneur donne lieu au paiement des différentes cotisations sociales, mais dans le cas où l’auto-entreprise aurait opté pour le versement libératoire, dans ce cas cette déclaration donne lieu au versement libératoire d'impôt sur le revenu.

Deuxièmement, l’auto-entrepreneur doit procéder à la déclaration annuelle de l'impôt sur les revenus. En effet, cette déclaration doit être effectuée chaque année qui consiste pour l’auto-entrepreneur à déclarer les revenus générés par l’exercice de son activité professionnelle avec sa micro-entreprise et cela sur leur déclaration personnelle d'impôt sur le revenu de ce dernier avec formulaire n° 2042 et son annexe n° 2042-C PRO. L’auto-entrepreneur doit déclarer le montant total des recettes encaissées et non facturées (hors taxe) durant toute l’année civile déclarée.

À noter : pour le cas des auto-entrepreneurs qui ont opté pour le versement libératoire à l’impôt sur le revenu, ces derniers doivent procéder à la déclaration du chiffre d’affaires de l’exercice N dans l’annexe du formulaire (n°2042-C-PRO) de l’année N+1 dans la partie où est inscrite « Micro-entrepreneur ayant opté pour le versement libératoire de l’impôt sur le revenu ».

En effet, cette déclaration est nécessaire pour la détermination du taux d’imposition à appliquer pour les autres revenus du foyer fiscal de l’auto-entreprise.

La déclaration des revenus d’un auto-entrepreneur

Le statut d’auto-entrepreneur est une forme d’entreprise individuelle sous le régime de micro-entreprise ce qui est un avantage en matière d’imposition. Par rapport à la déclaration du chiffre d’affaires de la micro-entreprise, l’auto-entrepreneur doit inscrire dans la déclaration de revenus le montant total de son chiffre d’affaires ou encore le total de ses recettes annuelles (hors taxes).

Par rapport au calcul de l’impôt à payer par l’auto-entrepreneur, le chiffre d’affaires de ce dernier sera automatiquement réduit d’un montant forfaitaire en fonction de la nature de l’activité exercée par ce dernier.

Pour l’exercice d’une activité d'achat de biens destinés à la revente sans transformation, une activité de fabrication de biens dans le but de le revendre, une activité de vente de produits à partir de matières premières telles que la farine, du bois, etc., une activité de vente de denrées à consommer sur place ou à emporter ainsi qu’une activité de fourniture de prestations d'hébergement, la réduction du chiffre d’affaires est de 71 % ;

Pour l’exercice des autres activités industrielles et économiques, la réduction du chiffre d’affaires est de 51 % et pour l’exercice d’une activité libérale, la réduction du chiffre d’affaires et de 34 %.

À noter : le montant de la réduction forfaitaire ne peut pas être inférieur à 305 € qui sont représentatifs des frais professionnels de l’auto-entrepreneur.

Dans la mesure où l’auto-entreprise exerce une activité mixte, dans ce cas, les abattements seront calculés séparément pour chaque fraction du chiffre d'affaires de l’auto-entrepreneur en rapport aux activités qu’il exerce. Dans ce cas, la déduction ne doit pas être inférieure au double du montant minimum pour l’exercice d’une seule activité.

Ce n’est qu’après la déduction du montant forfaitaire que l’impôt à payer par l’auto-entrepreneur sera déterminé par rapport à ses revenus professionnels ainsi que des impôts concernant les autres revenus de son foyer fiscal.

Par ailleurs, un auto-entrepreneur a la possibilité de choisir le régime de versement libératoire de l’impôt sur le revenu ce qui permet à l’auto-entrepreneur de soumettre ses revenus professionnels à un barème sous quelques conditions.

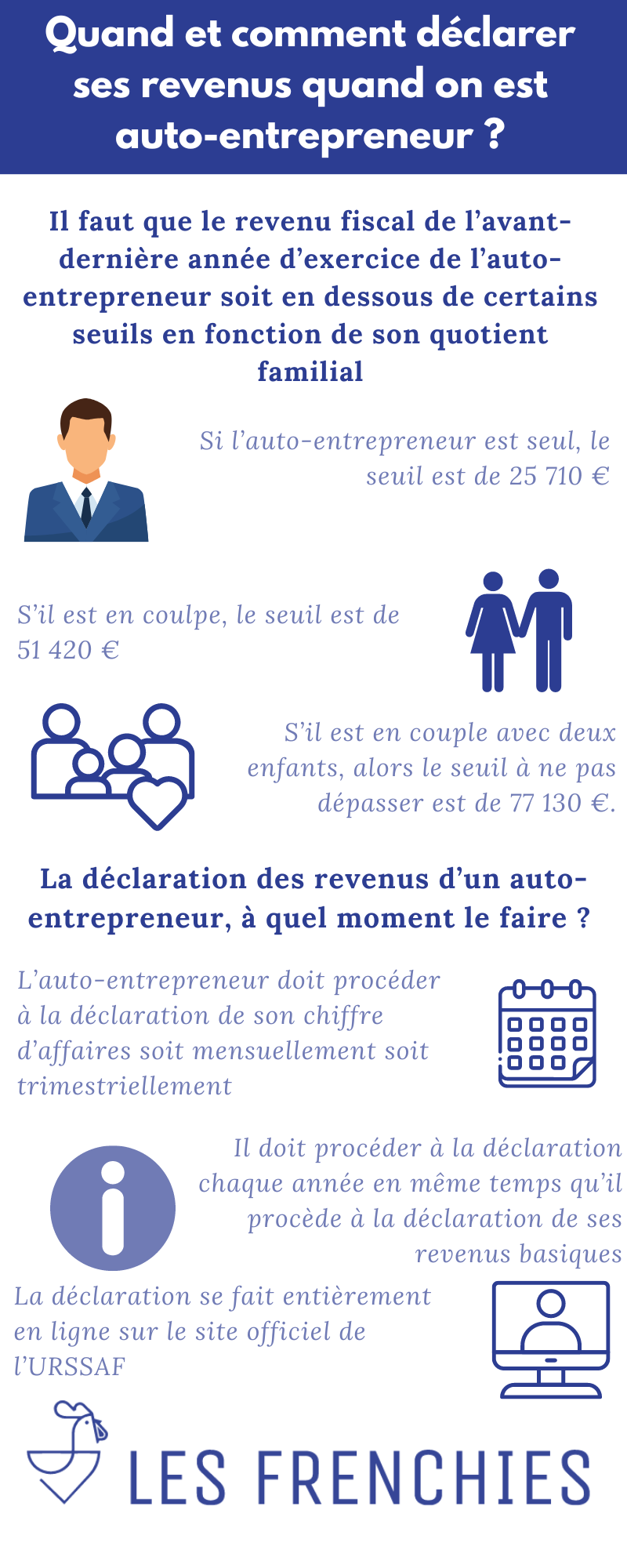

Premièrement, il faut que le revenu fiscal de l’avant-dernière année d’exercice de l’auto-entrepreneur soit en dessous de certains seuils en fonction de son quotient familial, C’est-à-dire si l’auto-entrepreneur est seul, le seuil est de 25 710 €, s’il est en coulpe, le seuil est de 51 420 € et s’il est en couple avec deux enfants, alors le seuil à ne pas dépasser est de 77 130 €.

Deuxièmement, par rapport à son chiffre d’affaires de l’année précédente, pour l’exercice d’une activité de vente (marchandises, objet, denrées à consommer sur place ou à emporter, etc.) ou la fourniture de logement, son chiffre d’affaires ne doit pas dépasser 176 200 €. Et pour l’exercice d’une activité de prestation de services ou d’une profession libérale, son chiffre d’affaires ne doit pas dépasser 72 600 €.

Troisièmement, l’auto-entrepreneur doit choisir le régime micro social pour son auto-entreprise.

À quel moment faut-il déclarer ses revenus en auto-entreprise ?

Comme ce qui a été susmentionné, l’auto-entrepreneur doit procéder à la déclaration de son chiffre d’affaires soit mensuellement soit trimestriellement. Mais outre cette déclaration, il doit procéder à la déclaration de son revenu chaque année en même temps qu’il procède à la déclaration de ses revenus basiques. La déclaration de revenus pour un auto-entrepreneur se fait entièrement en ligne sur le site officiel de l’URSSAF.