Il faut savoir que pour les sociétés commerciales, le fait d’établir une facture pour chaque opération est très important pour leur bon fonctionnement, et la SASU ou la société par actions simplifiée unipersonnelle n’est pas exclue de cette tâche essentielle.

Non seulement il s’agit d’une obligation fiscale, mais cela pourrait également avoir une importance capitale sur le plan économique. Pour ce faire, il est impératif de respecter les diverses mentions obligatoires, sous peine d’amendes qui peuvent être plus ou moins strictes en fonction de la situation.

Dans cet article, nous allons voir comment procéder à une facturation en 2025 pour le cas d’une SASU.

Quelle est la situation d’une SASU par rapport à l’établissement d’une facture ?

Notons de prime abord que la délivrance d’une facture est obligatoire pour une SASU, que ce soit pour tous les biens livrés, pour tous les services rendus à professionnel ou encore à une société, sans aucune exception, mais également pour tous les acomptes (même en l’absence d’une exigibilité de la TVA).

Des caractéristiques essentielles d’une facture en SASU

En SASU, il est primordial d’établir une facture en deux exemplaires, le double restera en possession de l’émetteur (la garder pendant 10 ans au moins), et l’original sera pour le client. La langue dans laquelle sera rédigée la facture importe peu, mais si une langue étrangère est sollicitée, une traduction en français pourrait être exigée par le service des impôts.

C’est également le cas pour les montants qui y seront mentionnés. Peu importe la monnaie utilisée, le montant de la taxe à régulariser doit toujours être en euros. La livraison d’une facture en SASU se fait dès lors que la livraison est effectuée ou dès que l’exécution de la prestation touche à sa fin.

Quelques cas où l’établissement d’une facture n’est pas obligatoire

Ceci survient rarement. C’est le cas par exemple des livraisons régulières à courtes périodes et à montants peu élevés. Ainsi, une facturation immédiate n’est pas obligatoire. Par contre, chaque livraison doit faire l’objet d’un bon de livraison, et une facture récapitulative doit être établie à la fin du mois.

En outre, pour les particuliers (vente à leur profit), la SASU n’est pas obligée de délivrer une facture. Cependant, cela pourrait être nécessaire si une demande expresse est faite par le client et dans quelques cas spécifiques (vente à distance dont la livraison se fait à l’étranger, vente aux enchères publiques, prestation avec réalisation de travaux immobiliers).

Toutes les mentions obligatoires d’une SASU dans différents domaines

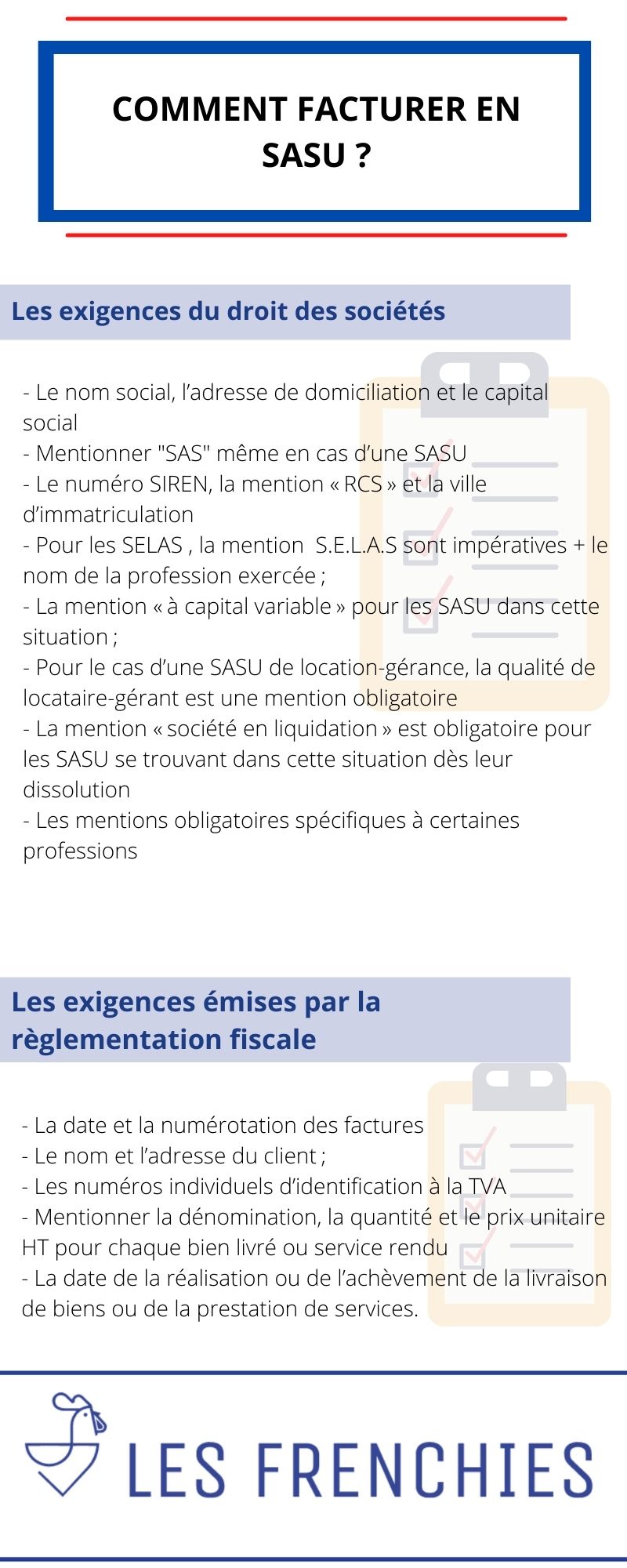

Les exigences du droit des sociétés

En tant que document commercial dans le sens juridique, des mentions obligatoires sont imposées par le droit des sociétés :

- Le nom social, l’adresse de domiciliation d'entreprise et le capital social ;

- Mentionner « société par actions simplifiée » ou les initiales SAS même en cas d’une SASU ;

- Le numéro SIREN, la mention « RCS » et la ville d’immatriculation (ou le numéro d’immatriculation au RM ou au répertoire des métiers) ;

- Pour les SELAS ou les SAS d’exercice libéral, la mention « société d’exercice libéral par actions simplifiée » ou les initiales S.E.L.A.S sont impératives, en n’oubliant pas le nom de la profession exercée ;

- La mention « à capital variable » pour les SASU dans cette situation ;

- Pour le cas d’une SASU de location-gérance, la qualité de locataire-gérant est une mention obligatoire ;

- La mention « société en liquidation » est obligatoire pour les SASU se trouvant dans cette situation dès leur dissolution (l’identité du liquidateur à ne pas oublier) ;

- Les mentions obligatoires spécifiques à certaines professions (numéro de carte professionnelle par exemple).

Les exigences émises par la règlementation fiscale

Les mentions les plus importantes par rapport à la règlementation fiscale sont la date et la numérotation des factures en SASU. Il n’y a pas de forme prédéfinie et chaque entreprise peut opter pour le système de son choix. Il convient simplement de respecter la continuité de chronologie de numérotation, de manière à ne pas avoir deux factures de même numéro la même année d’exercice.

Aussi, voici d’autres mentions obligatoires à prendre en considération :

- Le nom et l’adresse du client ;

- Les numéros individuels d’identification à la TVA, c’est-à-dire celui du client et celui du fournisseur (dans le cas d’une livraison dans un État membre de la communauté européenne) ;

- Mentionner la dénomination, la quantité et le prix unitaire hors taxes pour chaque bien livré ou service rendu (le prix unitaire hors taxes sera mentionné sans rabais, ni remises, ni ristournes, parce que ces derniers feront l’objet d’une mention séparée) ;

- La date de la réalisation ou de l’achèvement de la livraison de biens ou de la prestation de services.

Quid de la TVA pour les factures en SASU ?

Trois cas différents seront mis en exergue ;

- L’opération est assujettie à la TVA (mentionner le taux applicable à chaque bien ou service, le montant de la taxe à régulariser et le total hT et la TVA y afférente, par taux d’imposition) ;

- L’opération n’est pas assujettie à la TVA (mentionné la disposition spécifique du code général des impôts qui est la source de ce non-assujettissement).

Pour ce dernier cas, on peut constater deux situations fréquentes. La première concerne la franchise en base de TVA. Ainsi, la SASU doit délivrer des factures à ses clients, des factures qui sont établies HT et doivent comporter la mention suivante ; « TVA non applicable, article 293 B du code général des impôts ».

Le troisième cas fait référence à la TVA dans une situation d’autoliquidation (versement direct de la TVA à l’État, sans passer par le consommateur final). Ainsi, la facture de la SASU doit être établie HT en l’accompagnant par la mention « autoliquidation ».

Diverses autres mentions particulières à prendre en compte

Également exigées par la règlementation fiscale, les mentions suivantes sont importantes :

- La mention « auto facturation » si l’acquéreur émet une facture au nom de l’assujetti ;

- La mention « régime particulier-agence de voyages » ou « régime particulier-objets de collection » ou « biens d’occasion », etc. si l’un de ces régimes est appliqué ;

- Pour toutes ventes aux enchères publiques (le prix d’adjudication, les droits et impôts, les prélèvements et taxes et les frais accessoires).

NB. Pour toutes les mentions obligatoires imposées par la règlementation fiscale, des sanctions existent en cas d’omission (amende fiscale à hauteur de 50 % du montant total de la transaction) ou en cas d’erreurs ou d’inexactitudes constatées (amende de 15 euros par erreurs).

Les autres mentions obligatoires d’une facture en SASU

Celles exigées par le code de commerce français

Le code de commerce impose également diverses mentions obligatoires telles que l’adresse de facturation dans le cas où elle ne soit pas la même que l’adresse de livraison, ou encore le numéro du bon de commande si ce bon est préétabli par l’acheteur.

Par ailleurs, les mentions relatives aux réductions de prix, à la date de règlement, aux taux modalités relatives à tout escompte, aux taux de pénalités en cas de retard et enfin à l’indemnité forfaitaire liée au recouvrement sont aussi obligatoires.

Une obligation imposée par le code de la consommation

Depuis le 1er juillet 2021, le code de la consommation a imposé une mention obligatoire pour quelques types de factures en SASU (notamment celles concernant les biens faisant l’objet de la garantie légale de conformité), une initiative née de la lutte contre le gaspillage et à l’économie circulaire.

Pour ces biens, une garantie pour les défauts de conformité existe (applicable jusqu’à deux ans après leur achat). Le vendeur doit donc mentionner cette garantie dans ses factures sous peine d’une amende administrative (la vente d’appareils électroménagers, de téléphonie et photographiques, les équipements informatiques, les consoles de jeux vidéo, etc.).