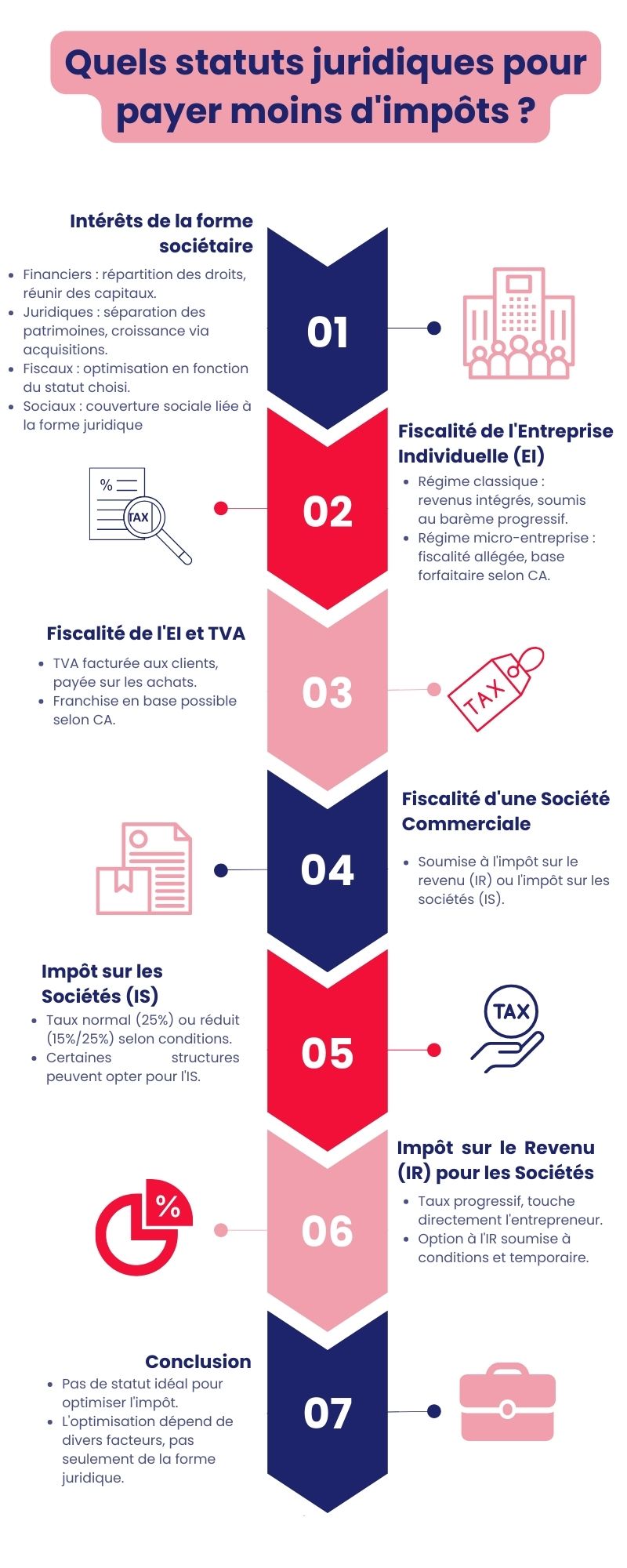

Le recours au mécanisme de la société présente de nombreux intérêts, financiers, juridiques, fiscaux ou sociaux. Afin de s’adapter aux objectifs divers des créateurs d’entreprises et aux contraintes auxquelles ils peuvent faire face, le législateur offre une très grande diversité de formes sociétaires. En d’autres termes, le choix du statut juridique permet à l’entrepreneur de faire une optimisation fiscale. Dans les prochains paragraphes, nous verrons les statuts juridiques permettant de payer moins d’impôts. Pour ce faire, il convient de voir un par un le régime fiscal de chaque statut. Toutefois, il convient de faire un bref rappel des intérêts du recours à la forme sociétaire.

Rappel sur les intérêts du recours à la forme sociétaire

Ces intérêts sont multiples et varient suivant les buts poursuivis par les associés.

-

Les intérêts financiers

Sur le plan financier, la société, personne morale, permet d’assurer la répartition des droits des associés. Elle permet également de réunir des capitaux en vue de l’exploitation d’une activité économique. En outre, elle permet de recourir à différents modes de financement.

-

Les intérêts juridiques

Voici les principaux intérêts juridiques du recours au mécanisme de société :

- Cela permet à l’entrepreneur d’éviter d’engager dans son affaire ses biens personnels. En d’autres termes, il y a une séparation des patrimoines professionnels et personnels.

- Cela permet à la société de se développer en faisant l’acquisition d’autres sociétés.

- Cela permet d’assurer la pérennité de l’exploitation, même en cas de décès de l’un des associés.

- La transmission de l’entreprise est facilitée (par le biais de la cession des droits sociaux).

-

Les intérêts fiscaux

Le régime social et le mode d’imposition applicable dépendent de la forme sociétaire adoptée par l’entrepreneur.

-

Les intérêts sociaux

La couverture sociale du mandataire social dépend de la forme juridique de la société.

Comprendre la fiscalité d’une entreprise individuelle (EI)

En entreprise individuelle (EI), on distingue le régime classique du régime de la micro-entreprise.

-

Fiscalité de l’EI : le régime classique

Dans ce type de régime, le revenu du dirigeant de l’entreprise individuelle ou les bénéfices générés par celle-ci sont directement intégrés dans la déclaration de revenus de la catégorie « professions non-salariées ». Dans ce cas, ils sont soumis au barème progressif de l’impôt sur le revenu.

-

Fiscalité de l’EI : le régime de la micro-entreprise

Ce régime est plus intéressant. En effet, la fiscalité est plus allégée. Le calcul des impôts de l’entrepreneur individuel se fait sur une base forfaitaire suivant le chiffre d’affaires annuel réalisé. Pour pouvoir profiter de ce régime, l’entrepreneur doit respecter un plafond de chiffre d’affaires. En cas de dépassement du plafond ci-après, l’EI passe automatiquement au régime classique :

- 77 700 € HT pour les activités de prestations de services ;

- 188 700 € HT pour les activités de ventes de marchandises.

Un abattement s’applique pour certains frais. Le taux est de :

- 34 % si l’activité exercée est une activité soumise aux bénéfices non commerciaux (BNC) ;

- 50 % si l’entrepreneur individuel est prestataire de services ;

- 71 % si l’EI exerce une activité d’achat/vente.

-

Fiscalité de l’EI et TVA

La TVA ou taxe sur la valeur ajoutée est facturée aux clients lorsque l’EI fait des ventes. En outre, elle paye cette taxe lorsqu’elle réalise des achats.

Par ailleurs, une franchise en base de TVA est possible lorsque le chiffre d’affaires réalisé est inférieur à :

- 36 800 euros pour les activités de prestation de service ;

- 91 900 euros pour les opérations de ventes de marchandises et d’objets ou de fourniture de logement notamment.

Comprendre la fiscalité d’une société commerciale

La société commerciale, qu’elle soit unipersonnelle ou non, est soumise soit à l’impôt sur le revenu soit à l’impôt sur les sociétés.

-

Fiscalité d’une société commerciale et l’impôt sur les sociétés (IS)

L’impôt sur les sociétés correspond à la taxe prélevée sur le résultat du dernier exercice comptable d’une société.

Le bénéfice réalisé par les formes juridiques suivantes est par défaut soumis à l’impôt sur les sociétés (IS) :

- Les sociétés anonymes (SA) ;

- Les sociétés par actions simplifiée (SAS) ;

- Les sociétés en commandite par actions (SCA) ;

- Les sociétés à responsabilité limitée (SARL) ;

- Les sociétés d’exercice libéral (SEL, SELARL).

En outre, il est possible à certains statuts juridiques d’opter pour ce régime. Ce sont :

- L’entreprise unipersonnelle à responsabilité limitée (EURL) ;

- L’entreprise individuelle à responsabilité limitée (EIRL) ;

- Les sociétés en nom collectif (SNC) ;

- Les sociétés en participation ;

- les sociétés créées de fait ;

- les sociétés civiles ayant une activité à caractère industriel ou commercial.

En impôt sur les sociétés, on distingue le taux normal et le taux réduit. Le taux applicable dépend du montant des bénéfices réalisés par la société.

Peut bénéficier le taux réduit, la société qui remplit les conditions ci-après :

- Le chiffre d’affaires HT inférieur à 7,63 millions d’euros ;

- Au moins 75 % du capital social est détenu par des personnes physiques ;

- Le capital social est entièrement libéré.

Le taux réduit en vigueur est 15 % ou 25 %. Il est déterminé suivant le bénéfice réalisé par la société.

S’agissant du taux normal, il est applicable aux sociétés ne remplissant pas les critères pour bénéficier de taux réduit. Il est de 25 %.

-

Fiscalité d’une société commerciale et l’impôt sur le revenu (IR)

L’impôt sur le revenu est défini comme étant « un impôt global établi sur la totalité des revenus dont disposent les personnes physiques au cours d’une année ». Contrairement à l’impôt sur les sociétés, l’IR touche directement l’entrepreneur.

L’IR est un impôt progressif. Son taux dépend du revenu imposable. Ainsi, plus le revenu est élevé, plus le taux d’imposition peut être élevé.

Certaines sociétés sont soumises d’office à ce régime d’imposition. L’option à l’IR est soumise à une condition : exercé au cours des 5 premières années d’existence de la société. En outre, l’option est temporaire, uniquement pour une durée de 5 exercices comptables.

CONCLUSION : De tout ce qui précède, on en déduit qu’il n’existe pas de statut juridique idéal pour optimiser l’impôt. En effet, l’optimisation fiscale dépend de plusieurs facteurs et non seulement de la forme juridique.