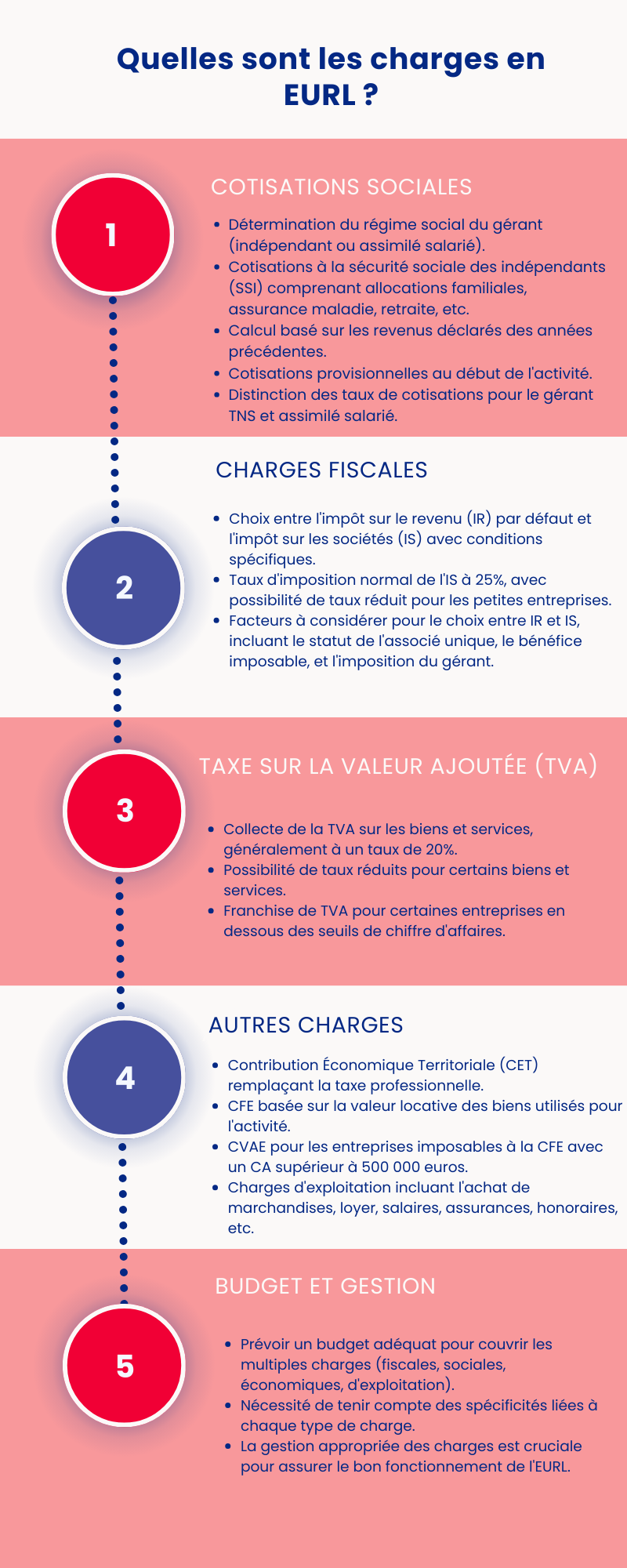

L’exercice d’une activité professionnelle en entreprise unipersonnelle à responsabilité limitée (EURL) implique de prévoir plusieurs charges. Pour que la structure puisse fonctionner normalement, le paiement des cotisations sociales et le règlement des charges fiscales sont impératifs. Par ailleurs, d’autres charges importantes doivent également être prises en compte. Ce présent article informera sur toutes les charges à payer en EURL.

Les charges à prévoir en matière de cotisations sociales

Le régime social du gérant de l’EURL

Dans le cas où l’associé unique soit également le gérant de l’EURL, son régime social d’affiliation sera la sécurité sociale des indépendants ou la SSI (anciennement RSI). Ainsi, il relèvera du régime des travailleurs non-salariés ou TNS. En revanche, si la gestion de l’entreprise est confiée à une tierce personne, celle-ci dépendra du régime général de la sécurité sociale. Cette personne sera ainsi considérée comme un assimilé salarié.

Au niveau de la sécurité sociale des indépendants, les cotisations à payer correspondent par exemple aux allocations familiales, à l’assurance maladie et maternité, à l’assurance invalidité et décès, à la retraite de base, ou encore à la contribution à la formation professionnelle. Notez que chacune des cotisations dépend de l’activité exercée ainsi que du montant des revenus. Dans le cas où l’associé unique ne perçoive pas de rémunérations, il ne paiera que des charges sociales minimales.

Le montant et le calcul des cotisations sociales en EURL

Notons que toutes ces cotisations seront calculées en se basant sur les revenus déclarés les années précédentes. Précisons également qu’au début d’activité, et en l’absence de revenus de référence, il convient de fixer les cotisations sociales à titre provisionnel sur la base d’une assiette forfaitaire de 19 % du PASS ou du plafond annuel de la sécurité sociale. En outre, ces cotisations feront d’abord l’objet d’un recalcul sur la base du revenu déclaré dans la déclaration sociale des indépendants, et de l’autre, ensuite, elles seront régularisées.

Dans le cas où le dirigeant soit assimilé salarié, ce dernier pourra profiter de la même protection sociale qu’un salarié classique, sauf pour l’assurance chômage. En échange de cet avantage, le taux de cotisations sociales sera conséquent (75 à 80 % du salaire net du dirigeant). Rappelons qu’à défaut de salaire, la société n’aura aucune cotisation à régler.

S’agissant du gérant qui bénéficie du statut TNS, sa protection sociale n’est pas la même que celle citée précédemment (moins bonne). Le taux de cotisations sociales sera également nettement moins élevé (45 % du salaire net). Enfin, en cas de non-rémunération du gérant TNS, l’EURL devra quand même payer des cotisations minimales.

Les charges fiscales à prévoir au sein d’une EURL

Le régime d’imposition des bénéfices au sein d’une EURL

Les bénéfices d’une EURL sont par défaut soumis à l’impôt sur le revenu (IR), avec un taux d’imposition variant en fonction des revenus et de la composition du foyer fiscal de l’associé unique. Notons toutefois que le choix de l’impôt sur les sociétés (IS) est possible, mais dans ce cas, l’associé unique doit impérativement être une personne physique. En effet, la soumission à l’IS est automatique en cas d’associé unique — personne morale.

Le taux d’imposition normal de l’IS est 25 %. Sachez par ailleurs que les petites et moyennes entreprises peuvent bénéficier d’un taux réduit de 15 %, sous certaines conditions. Ce taux s’applique sur une partie du bénéfice imposable, limitée à 42 500 euros. Par ailleurs, afin d’être certain sur le choix à effectuer entre l’IR et l’IS, il convient de prendre en compte plusieurs éléments :

- Le statut de l’associé unique (associé gérant ou associé non-gérant) ;

- Le bénéfice imposable de l’entreprise (par exemple, il serait judicieux de conserver une imposition à l’IR si l’EURL rencontre des difficultés à dégager un bénéfice conséquent) ;

- L’imposition du gérant de l’entreprise (prendre en compte le montant global des revenus pour pouvoir déterminer le régime d’imposition adéquat).

Les charges relatives à la taxe sur la valeur ajoutée

Lorsqu’on parle de la TVA, on fait référence à un impôt indirect sur la consommation collecté par les entreprises en faveur de l’État. Cette taxe est facturée aux clients de ces entreprises, et sera reversée au service des impôts (SIE). Notons que la plupart des biens et services sont taxés à hauteur de 20 %. Toutefois, des taux réduits de 10 à 5,5 % peuvent exister (le bois de chauffage, les produits alimentaires à consommer sur place, etc.).

Par ailleurs, une franchise de TVA existe. Elle dispense certaines entreprises concernant la déclaration et le paiement de cette taxe. Ainsi, ces entités n’auront pas à facturer la TVA sur leurs prestations. La condition à respecter pour cela est le non-dépassement du chiffre d’affaires par rapport à certains seuils.

Selon l’activité, leur montant diffère et une révision annuelle est de rigueur. Par exemple, en 2024, le seuil à ne pas dépasser par l’EURL afin de bénéficier de cette franchise est 36 800 euros (cas des prestations de services et des professions libérales) et 91 900 euros (cas des activités de commerce ou des prestations d’hébergement).

Les autres charges à prévoir au sein d’une EURL

Prévoir un budget relatif à la contribution économique territoriale (CET)

Depuis 2010, la contribution économique territoriale (CET) a remplacé la taxe professionnelle et se compose de deux cotisations. D’une part, on trouve la CFE ou la cotisation foncière des entreprises, et de l’autre, on parle de la CVAE ou de la cotisation sur la valeur ajoutée des entreprises. Toutes les personnes physiques et morales exerçant une activité professionnelle non-salariée (de manière habituelle) sont concernées par la CFE.

Cette cotisation se base sur la valeur locative des biens (utilisés pour les besoins de l’activité) faisant l’objet d’une taxe foncière. Dans chaque commune où l’entreprise dispose des locaux ou des terrains, elle sera redevable de cette cotisation. Une réduction de 50 % sera accordée aux nouvelles entreprises pendant l’année qui suit leur constitution. Aussi, les entreprises ayant un CA inférieur à 5 000 euros seront exonérées de la CFE (depuis 2019).

Enfin, pour être concernées par la CVAE, toutes personnes physiques et morales doivent tenir compte des trois critères suivants :

- Exercice d’une activité professionnelle non-salariée à titre habituel au 1er janvier de l’année d’imposition ;

- Ces personnes doivent être imposables à la CFE ;

- Ces personnes réalisent un CA supérieur à 500 000 euros.

Les charges à prévoir en EURL en matière d’exploitation

À l’instar de toutes les entreprises, l’EURL doit faire face à certains frais et à diverses dépenses, et ce dans le cadre de l’exploitation de son activité (les charges d’exploitation). Selon l’activité exercée, ces dépenses peuvent fortement varier. Cependant, certains frais sont fréquents.

On parle entre autres de l’achat de marchandises, du loyer, des salaires du personnel, de diverses assurances, ou encore des honoraires des professionnels engagés (expert-comptable par exemple). Ces dépenses peuvent aussi concerner la consommation d’électricité et d’eau, des frais bancaires, de certains frais de transport, ou encore des dépenses de téléphonie.

En fin de compte, les charges en EURL constituent un élément très important que le gérant ne doit surtout pas négliger. Entre les multiples cotisations existantes (fiscales et sociales), les charges liées à la contribution économique territoriale, et les charges d’exploitation à supporter, prévoir un budget suffisant n’est pas toujours une mince affaire.