Pour un entrepreneur débutant, le régime de la micro-entreprise fait partie des choix de statut juridique les plus pertinents. Cependant, après un certain temps, ce régime risque de limiter l’évolution de l’activité. Ainsi, la solution serait de s’ouvrir à d’autres horizons en optant pour un régime qui offre plus de possibilités de développement. On parle ici de l’entreprise individuelle. Nous vous expliquons dans ce présent article tout ce qu’il faut savoir sur le passage d’une auto-entreprise à une entreprise individuelle (EI).

Les cas possibles pouvant entraîner le passage de la micro-entreprise à l’entreprise individuelle

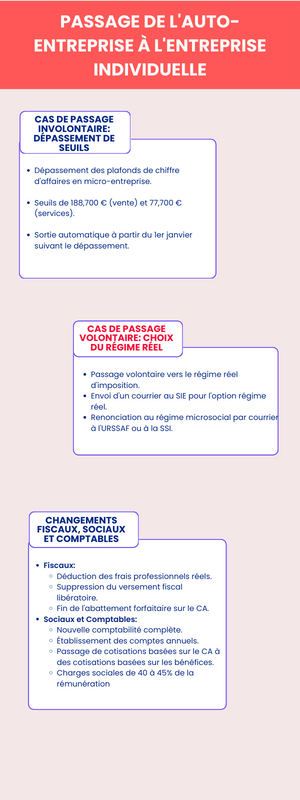

1er cas possible : perte du régime de l’auto-entreprise par dépassement de seuils

De prime abord, notons que la micro-entreprise correspond déjà à une entreprise individuelle, mais dotée d’un régime particulier. Ainsi, pour passer d’un régime à un autre, la cessation d’activité n’est pas nécessaire. En d’autres termes, le statut juridique sera conservé, seul le régime fera l’objet d’un changement.

Pour le premier cas de changement, le régime de la micro-entreprise ne sera plus possible si le micro-entrepreneur dépasse les plafonds prédéfinis pour ce régime, et ce pendant deux années civiles consécutives. Lorsqu’on parle de plafonds, on fait notamment référence aux seuils de chiffre d’affaires annuel.

En guise de rappel, ces plafonds correspondent aux chiffres suivants :

- Pour les activités de vente de marchandises, vente à consommer sur place, et pour les activités de fourniture de logement, le seuil à ne pas dépasser est 188 700 euros de chiffre d’affaires HT annuel ;

- Pour les prestations de services qui relèvent des BIC ou des BNC, le seuil à ne pas dépasser est 77 700 euros de chiffre d’affaires annuel HT.

Ainsi, la sortie automatique du régime de la micro-entreprise sera constatée en cas de dépassement de ces plafonds. On parlera dès lors du régime classique de l’entreprise individuelle. Notez que l’administration compétente offre un peu de temps pour permettre à l’entrepreneur d’organiser ce changement. En effet, cette bascule n’aura lieu qu’à compter du 1er janvier de l’année suivant celle du dépassement.

2d cas possible : passage volontaire du régime de la micro-entreprise au statut de l’entreprise individuelle

Il est également possible de changer de régime d’une manière volontaire. Par exemple, cela peut arriver soit lorsque la micro-entreprise est proche à franchir les seuils susmentionnés, soit lorsqu’elle a trop de charges et que cela impacte grandement sa rentabilité. Dans tous les cas, pour effectuer le changement, la première étape consiste à opter pour le régime réel d’imposition en EI.

Ainsi, cela permet de ne plus dépendre ni du régime fiscal ni du régime social de la micro-entreprise. Le droit au versement fiscal libératoire et le droit à l’abattement forfaitaire sur le CA n’existeront plus. Pour cela, un courrier ou un mail doit être envoyé au service des impôts des entreprises (SIE) dont dépend le futur entrepreneur individuel. Ce dernier annoncera ainsi explicitement à travers ce mail sa volonté d’opter pour le régime réel d’imposition.

Concernant le délai pour effectuer la demande, le futur entrepreneur individuel aura jusqu’à la date de dépôt de la déclaration de revenus de l’année où le changement s’appliquera. Cela est notamment le cas pour les activités relevant des BIC. Par ailleurs, pour les activités qui relèvent des BNC, l’entrepreneur aura jusqu’au 2d jour ouvré suivant le 1er mai de cette même année.

La seconde étape de cette bascule correspond à la renonciation au régime microsocial de la micro-entreprise. Cela se fera en envoyant un courrier en lettre recommandée à l’URSSAF ou à la SSI (sécurité sociale des indépendants) avant le 31 décembre de l’année précédente pour une application au 1er janvier de l’année suivante. Il convient d’y indiquer la volonté de renoncer à l’option microsociale. Ainsi, les cotisations sociales seront désormais calculées en fonction du revenu imposable.

Les changements constatés par rapport à ce passage de statut

Les changements fiscaux constatés

Comme il a été dit plus tôt, l’entrepreneur individuel sera assujetti au régime réel d’imposition. De ce fait, il pourra désormais déduire l’ensemble de ces frais professionnels réels de son chiffre d’affaires (CA). On parle ici de l’une des différences majeures par rapport à la micro-entreprise où cette déduction de charges n’est pas du tout possible.

Il s’agit d’un atout considérable pour les activités à fortes charges (diminution du résultat imposable conduisant à un paiement d’impôts moins conséquents). Par ailleurs, la première conséquence fiscale de ce changement de régime est la suppression du droit au versement fiscal libératoire. Ce droit permettait de payer en même temps l’impôt et les cotisations sociales en appliquant un pourcentage sur le CA selon l’activité exercée.

La seconde conséquence est la suppression du droit à l’abattement forfaitaire sur le CA, qui permettait une déduction d’un pourcentage fixe du CA avant de calculer l’impôt. Notons en outre que l’entrepreneur individuel peut aussi basculer dans un régime de TVA si son CA dépasse les seuils prédéfinis par la législation (91 900 euros de CA pour les activités de commerce et d’hébergement, et 36 800 euros de CA pour les activités de prestations de services).

Pour les autres points, la fiscalité en entreprise individuelle est identique à celle en micro-entreprise. Le régime d’imposition est celui de l’impôt sur le revenu (IR), au régime des BIC et des BNC, selon l’activité exercée. Notez cependant que depuis 2022, il est possible d’opter pour l’impôt sur les sociétés (IS) en entreprise individuelle (assimilation à l’entreprise unipersonnelle à responsabilité limitée).

Les changements sociaux et comptables constatés

En matière de comptabilité, les changements suivants seront à prévoir (perte de la comptabilité simplifiée constatée en micro-entreprise) :

- Tenue d’une comptabilité complète avec l’enregistrement chronologique de l’ensemble des mouvements comptables ;

- Établissement des comptes annuels tous les ans (bilan, compte de résultat et annexe) ;

- Tenue d’un grand livre et d’un livre-journal.

Concernant le volet social, en abandonnant le régime de la micro-entreprise, l’entrepreneur individuel renonce également à un régime social très allégé. Ainsi, en EI, ses cotisations sociales ne seront plus calculées selon le CA encaissé. Rappelons qu’en micro-entreprise, les cotisations sociales à payer représentent en moyenne entre 12,3 et 21,2 % du CA (en fonction de l’activité exercée).

En EI, les cotisations sociales seront désormais déterminées selon les bénéfices réalisés, c’est-à-dire en déduisant du chiffre d’affaires (CA) les différentes charges de l’entreprise (CA – charges). Ces cotisations représentent en général entre 40 et 45 % de la rémunération de l’entrepreneur individuel. Ce dernier doit également prévoir un paiement de charges plus conséquentes.

Pendant la première année d’activité, l’administration déterminera les charges de l’EI par l’intermédiaire d’une estimation de ses bénéfices, la régularisation interviendra après cela. Notez enfin que même en l’absence de revenus, des cotisations minimales devront toujours être payées. Par contre, la protection sociale demeure à peu près la même (affiliation au régime des travailleurs non-salariés).