Toutes les entreprises exerçant une activité doivent clôturer leurs comptes à chaque fin d’exercice, c’est-à-dire à une date précise fixée par les statuts, souvent le 31 décembre. La clôture des comptes signifie aussi la préparation des documents nécessaires pour les déclarations fiscales, c’est-à-dire la préparation de la liasse fiscale de l’entreprise.

Une liasse fiscale est constituée par l’ensemble des différents documents fiscaux que chaque entreprise doit transmettre à l’administration fiscale au moment de la clôture de l’exercice comptable de celle-ci. Elle est à établir par l’entreprise mais cette dernière peut solliciter le service d’un cabinet d’expert-comptable pour produire ce document.

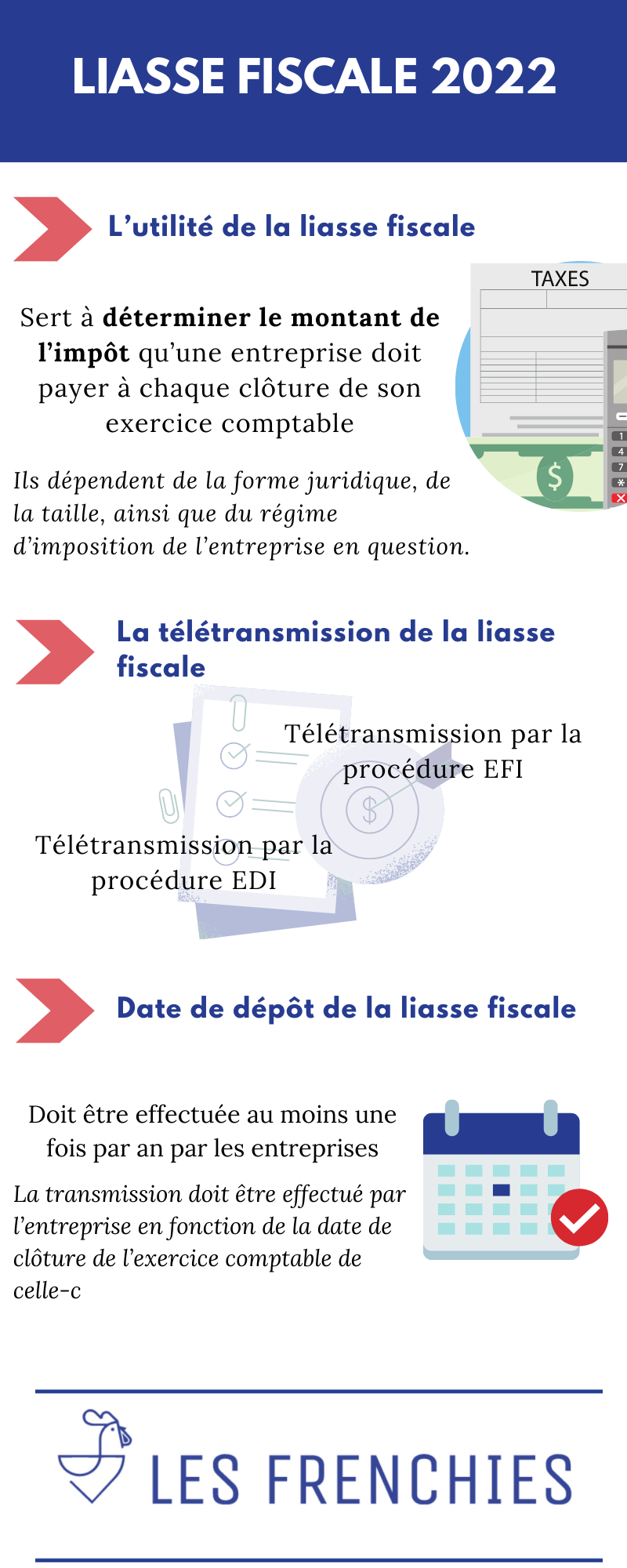

L’utilité de la liasse fiscale et les documents la composant

Principalement, la liasse fiscale sert à déterminer le montant de l’impôt qu’une entreprise doit payer à chaque clôture de son exercice comptable. Par ailleurs, la liasse fiscale est aussi nécessaire pour la réalisation des déclarations obligatoires au niveau de l’administration fiscale en charge de l’entreprise.

En outre, la liasse fiscale peut être utilisée par les établissements bancaires en cas de souscription d’un prêt par l’entreprise, les sociétés en bourse ainsi que par les clients comme indicateur de la santé de l’entreprise.

Outre les auto-entrepreneurs qui ne sont pas dans l’obligation de produire la liasse fiscale, toutes les autres entreprises qui sont sous le régime réel simplifié ou régime réel normal d’imposition, quelles que soient leurs tailles (très petites entreprises, petites et moyennes entreprises, les groupes de sociétés, les commerçants, etc…) sont dans l’obligation de produire leur liasse fiscale.

Concernant les documents qui composent la liasse fiscale, généralement, elle est composée de la déclaration de résultat de l’entreprise, du bilan, du compte de résultats ainsi que des tableaux annexes qui doivent apporter des précisions ou des explications sur les immobilisations, les provisions, les amortissements, les créances et dettes de l’entreprise, les participations de l’entreprise dans des filiales (le cas échéant) ainsi que la répartition du capital social de celle-ci.

Par rapport au nombre de renseignement que contient la liasse fiscale ainsi que la forme de celle-ci, ces deux paramètres car ils dépendent de la forme juridique, de la taille, ainsi que du régime d’imposition de l’entreprise en question.

La télétransmission de la liasse fiscale d’une entreprise

Depuis quelques années, toutes les entreprises qui sont dans l’obligation de produire et de transmettre leur liasse fiscale à l’administration fiscale ne sont plus dans l’obligation de faire la transmission de la liasse fiscale par le service de la Poste, car la réalisation de cette démarche est actuellement dématérialisée.

Chaque entreprise doit alors faire parvenir au service des impôts des entreprises leur liasse fiscale en respectant cette procédure dématérialisée dans les délais imposés par la législation.

Par rapport à la télétransmission de la liasse fiscale au service des impôts des entreprises, les entreprises ont deux possibilités : soit elles utilisent le mode EDI ou échange de données informatisées, soit le mode EFI ou échange de formulaire informatisé.

Télétransmission par la procédure EDI

La télétransmission de la liasse fiscale par le mode EDI ou échanges de données informatisées peut obliger une entreprise à avoir un logiciel d’états comptables et fiscaux pour que la transmission puisse être effectuée par cette dernière.

En outre, pour la transmission de la liasse, le mode EDI peut être effectué par l’entreprise en donnant mandat à un partenaire EDI agréé qui se chargera de la réalisation de la transmission. C’est cette procédure qui est actuellement obligatoire, c’est-à-dire que la transmission sera effectuée par le mode échange de données informatisées par transmission des données fiscales et sociales ou EDI-TDFC.

Par rapport au prestataire ou partenaire, pour les très petites entreprises ou les petites et moyennes entreprises l’expert-comptable de ces entreprises peuvent effectuer la transmission de la liasse fiscale par mode EDI.

Télétransmission par la procédure EFI

En ce qui concerne la transmission de la liasse fiscale en passant par le mode EFI, votre liasse fiscale est télétransmise depuis l’espace professionnel de l’entreprise sur le site du service des impôts par voie dématérialisée.

Avec le mode EFI ou échange de formulaire informatisé, l’entreprise a la possibilité d’effectuer la transmission par elle-même gratuitement en utilisant des formulaires pour la saisie des informations concernant la liasse fiscale. Ces formulaires sont simplifiés, c’est-à-dire que pour les compléter, il n’est pas nécessaire d’avoir des connaissances spécifiques en matière comptabilité.

Par contre, la transmission par la procédure EFI ou échange de formulaire informatisé n’est accessible qu’aux entreprises sous le régime réel simplifié d’imposition.

Calendrier et date de dépôt de la liasse fiscale

Le dépôt de la liasse fiscale auprès du service des impôts des entreprises (SIE) doit être effectuée au moins une fois par an par les entreprises. En principe, la transmission doit être effectué par l’entreprise en fonction de la date de clôture de l’exercice comptable de celle-ci.

Pour une entreprise sous le régime d’impôt sur les sociétés, le dépôt de la liasse fiscale ou la déclaration des résultats doit se faire le 3 ou le 18 mai 2022 si l’exercice a été clôturée à la date du 31 décembre 2021. SI la clôture de l’exercice a été effectuée à une autre date, alors le dépôt de la liasse fiscale doit se faire dans les 3 mois et 15 jours de la date de clôture de la TDFC.

À noter : les entreprises ont 15 jours de plus pour faire la déclaration par le mode de transmission des données fiscales et sociales d’où la possibilité de faire la transmission le 18 mai 2022. Ce délai de 15 jours c’est la tolérance fiscale pour les entreprises.

Pour une entreprise soumise au régime d’impôt sur le revenu, contrairement à une entreprise soumise au régime d’impôt sur les sociétés, la date de dépôt de la lisse fiscale ne change pas en fonction de la clôture de l’exercice comptable de l’entreprise. Le dépôt de la déclaration des résultats ou liasse fiscale doit se faire le 3 ou le 18 mai 2022.

En résumé, toutes les entreprises doivent établir leur liasse fiscale et la transmettre à l’administration fiscale dont elles dépendent pour le paiement des impôts.

Pour les entreprises sous le régime d’impôt sur les sociétés, la date limite du dépôt de la liasse fiscale peut changer en fonction de la clôture de l’exercice. C’est-à-dire que si la clôture n’a pas été effectuée le 31 décembre, l’entreprise doit transmettre la liasse fiscale dans les 3 mois qui suivent la clôture plus 15 jours pour la déclaration par le mode EDI-TDFC.

Sinon, si la clôture a été effectuée le 31 décembre alors la transmission doit être effectuée le 3 ou 18 mai 2022 comme pour les entreprises soumises au régime d’impôt sur le revenu.