Commencer les démarches

Créer une SCIUne société civile immobilière est une société qui présente beaucoup d’avantage pour les personnes désirant de gérer un bien immeuble pour en tirer profit.

Cependant, comme toutes les autres formes de société civile ou commerciale, elle est aussi tenue de payer des impôts suivant le régime fiscal dont la société est soumise.

Pour la gérance de la fiscalité d'une SCI, un expert-comptable en ligne peut être une solution.

Un des avantages d’une société civile immobilière, c’est la possibilité pour les associés de décider du régime fiscal dont la société va être soumise. C’est-à-dire que même si la société civile immobilière est de principe sous le régime fiscal d’impôt sur le revenu ou IR, les associés ont quand même la possibilité de choisir pour la société civile immobilière le régime d’impôt sur les sociétés ou IS.

Dans cet article nous allons voir le fonctionnement d’une société civile immobilière sous les deux régimes fiscaux. Mais avant tout, qu’est-ce qu’une SCI ?

Qu’est-ce qu’une SCI ou société civile immobilière ?

Comme son nom l’indique une société civile est une société dont son objet social ne peut être un objet commercial (l’achat dans le but de rendre). Une société civile immobilière est surtout créée dans le but de gérer un bien immeuble dans le but d’en tirer profit comme ce qu’il a été dit précédemment.

La durée de vie d’une société civile immobilière ne peut excéder 99 ans.

Rappel : La création d’une société civile immobilière

La société civile immobilière est une société formée par un groupement de personnes, c’est-à-dire qu’il faut plusieurs personnes (au minimum 2 personnes) pour créer une société civile immobilière. En outre, pour créer une société civile immobilière, il faut la rédaction d’un ou plusieurs statuts qui doivent être signés par tous les associés de la SCI.

Ensuite, il faut que les informations sur apports des associés (apports en numéraires et apports en nature) dans la SCI soient inscrites dans le ou les statuts. Il faut donc réaliser les apports des associés avant de finaliser le statut.

A noter : les apports en numéraire et en nature des associés forment le capital social de la société. Et il n’existe pas de limite minimum légale concernant le capital social d’une société civile immobilière.

C’est-à-dire le capital social d’une société civile immobilière peut être un (1) euro.

Après la finalisation de la rédaction des statuts, il faut faire une publication d’avis de constitution de la SCI dans un journal d’annonces légales. Enfin, il faut réaliser les formalités d’immatriculation de la société au registre du commerce et des sociétés. Si le dossier de la demande d’immatriculation de la société civile est complet, le greffe du tribunal délivrera l’extrait K-bis de la société.

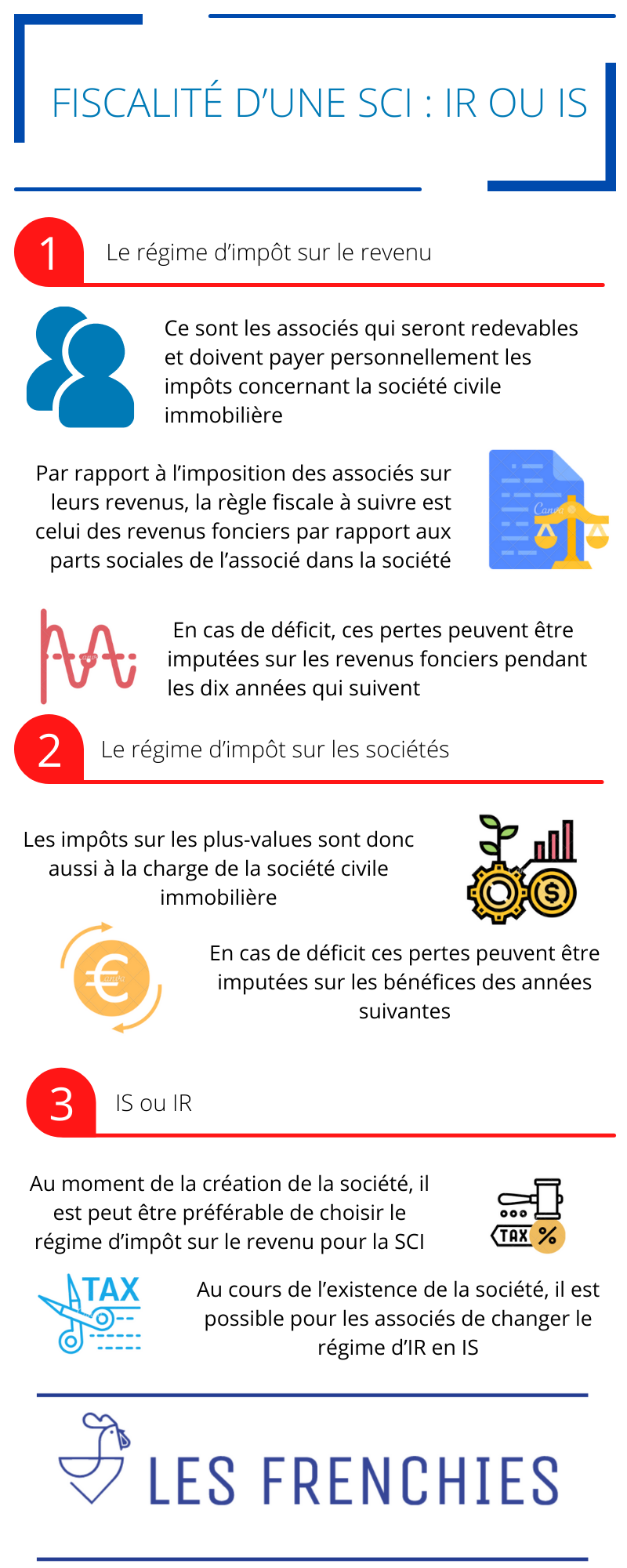

La fiscalité d’une société civile immobilière : IR ou IS

Comme ce qu’il a été dit précédemment, une société civile immobilière est sous le régime d’impôt sur le revenu. Cependant, il est possible pour les associés de choisir le régime d’impôt sur les sociétés pour la société civile immobilière.

Le régime d’impôt sur le revenu d’une société civile immobilière

Concernant le régime d’impôt sur le revenu, la société civile immobilière n’est pas redevable des impôts par rapport aux plus-values des immeubles, du résultat ou encore concernant la vente (cession) d’un immeuble par la société. Ce sont les associés qui seront redevables et doivent payer personnellement les impôts concernant la société civile immobilière.

Par rapport à l’imposition des associés sur leurs revenus, la règle fiscale à suivre est celui des revenus fonciers par rapport aux parts sociales de l’associé dans la société. En plus des impôts a payé par les associés, sur les revenus fonciers, il faut que ces derniers paient les prélèvements sociaux.

Par ailleurs, en cas de déficit de la société civile immobilière (pas de bénéfices pour les associés), dans ce cas avec le régime d’impôt sur le revenu, ces pertes peuvent être imputées sur les revenus fonciers pendant les dix années qui suivent.

Concernant les plus-values, les plus-values seront imposées aux associés suivant leurs parts dans la société, avec le régime d’impôt sur le revenu, à un taux de 19 %. En plus, en cas de plus-value imposable supérieur à 50 000 €, une taxe supplémentaire sera alors à payer par les associés.

Le régime d’impôt sur les sociétés d’une société civile immobilière

Concernant le régime d’impôt sur les sociétés, ce ne sont plus les associés qui sont redevables des impôts sur les bénéfices de la société civile immobilière mais la société elle-même. Les impôts sur les plus-values sont donc aussi à la charge de la société civile immobilière. Cependant, les associés seront toujours imposables par rapport aux dividendes qu’ils recevront à chaque fin d’exercice de la société.

En cas de déficit de la société civile immobilière, avec le régime d’impôt sur les sociétés, ces pertes peuvent être imputées sur les bénéfices de la société civile immobilière des années suivantes non sur les revenus des associés comme dans le cas du régime d’impôt sur le revenu.

En cas de cessions d’un bien immobilier, les plus-values seront ajoutées aux bénéfices de la société qui seront imposables car c’est les règles des plus-values professionnelles qui sont applicables avec une société civile immobilière sous le régime d’impôt sur les sociétés.

Impôt sur le revenu ou impôt sur les sociétés pour une SCI

Pour les personnes qui décident de créer une société civile immobilière, le choix du régime d’imposition pour la société pose souvent des problèmes. Cependant, au moment de la création de la société, il est peut être préférable de choisir le régime d’impôt sur le revenu pour la SCI.

Car au début de son activité, il est possible que les bénéfices de la société ne soient pas encore très beaucoup, il est donc plus intéressant pour les associés de payer les impôts.

Par ailleurs, au cours de l’existence de la société, les bénéfices peut augmenter donc les impôts à payer augmentes en conséquences, dans ce cas il est possible pour les associés de changer le régime d’IR en IS.

En conclusion, la société civile immobilière est par défaut sous le régime d’impôt sur le revenu. Cependant, il est possible pour les associés de changer de régime fiscal soit dès le début soit en cours d’existence de la SCI. En outre, il est toujours possible de demander l’avis d’un expert-comptable ou d’un professionnel en cas de doute.